No emocionante mundo do day trade, a alavancagem é uma ferramenta frequentemente utilizada pelos traders para amplificar seus ganhos em operações de curto prazo.Entretanto, é uma estratégia que traz consigo um alto nível de risco.

Neste artigo, vamos explorar como ela é empregada no day trade, seus benefícios e as precauções essenciais para se tornar um operador de mercado financeiro bem-sucedido.

Vem comigo!

O que é day trade?

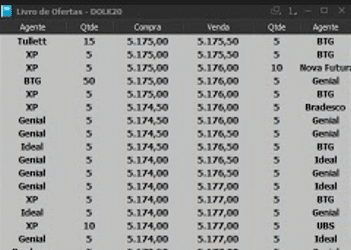

As operações day trade são ordens de curto prazo abertas e encerradas no mesmo dia. Quem utiliza esse tipo de estratégia geralmente opera o mercado de derivativos, onde são negociados contratos futuros, como o de dólar e mini índice.

Muitas corretoras também permitem fazer day trade de forma alavancada nas ações de maior liquidez do Ibovespa, como as da Vale, Petrobras e Itaú, por exemplo.

O papel da alavancagem no day trade

A alavancagem concedida pelas diversas corretoras disponíveis no mercado funciona como uma espécie de um “empréstimo” para que o trader consiga aumentar sua exposição no mercado, sendo exigido apenas um pequeno depósito em conta, com margem de garantia.

Assim, caso ele tenha uma estratégia vencedora e um bom gerenciamento de risco, consegue auferir ganhos maiores em suas operações.

Exemplo prático de alavancagem

Suponha que um trader tenha R$1.000 reais depositado na corretora para operar PETR4, cujo código é da ação da Petrobrás.Considere,para fins didáticos,que a cotação do papel está em R$50 reais no dia.

Sem a alavancagem, o saldo disponível só permitiria comprar 20 ações da empresa, sem contar os custos com corretagem e emolumentos.

Agora, com uma alavancagem multiplicando 100 vezes o saldo disponível na corretora , com o mesmo depósito seria possível comprar 2.000 papéis da PETR4.

Entendendo a margem de garantia

A margem de garantia é exigida pelas corretoras como uma forma de proteção para elas mesmas e para os investidores. Ela é uma garantia de que o trader possui recursos suficientes para cobrir eventuais perdas caso o mercado se mova contra as posições abertas.

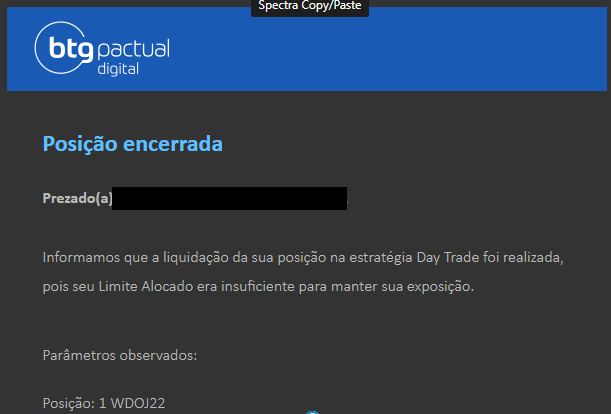

Se porventura o trader não zerar suas operações perdedoras antes que o saldo disponível acabe, o próprio mecanismo de proteção da corretora é acionado e ocorre a chamada zeragem compulsória.

Deixar isso acontecer é péssimo, pois é cobrado uma taxa extra por cada contrato ou ação zerado compulsoriamente. Por isso, é preciso ter um controle de risco bem definido para dosar a alavancagem correta a ser utilizada nas operações.

Benefícios da alavancagem no day trade

Quando o trader está consistente, ou seja, com uma taxa acima de 60% de acerto em suas operações e controle de risco afinado, ele pode usufruir dos seguintes benefícios da alavancagem:

1 – Maior potencial de lucro

Uma operação sem alavancagem que o trader ganharia R$10 reais, por exemplo, aplicando uma alavancagem de 100x , o potencial de lucro aumentaria para R$1000 reais.

2 – Aproveitar pequenas oscilações do mercado

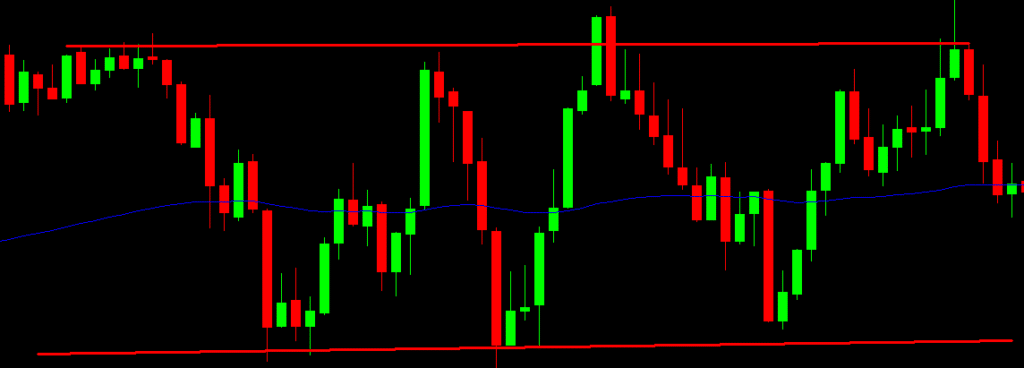

No day trade, o objetivo é lucrar com movimentos rápidos e pequenos no mercado. A alavancagem permite que o trader participe de movimentos menores, já que a exposição é maior.

Uma variação mais curta do mercado, que não valeria a pena entrar sem alavancagem, devido a baixa lucratividade, torna-se interessante quando esse recurso está disponível.

3 – Trabalhar o giro de mercado

A alavancagem permite que trader experientes explorem ao máximo uma tendência de mercado fazendo realizações parciais (lucro) no topo e voltando a comprar mais nas correções, no caso de tendências de alta. Quando o movimento é de baixa, o mesmo é feito na ordem inversa.

Riscos e desafios da alavancagem

Confira agora uma lista das desvantagens ao se utilizar uma alavancagem demasiada ao se operar day trade:

1 – Perdas amplificadas

Assim como a alavancagem pode potencializar os ganhos, também pode amplificar as perdas. Uma pequena variação desfavorável no mercado com alavancagem máxima pode resultar em grandes prejuízos para a margem disponível.

2 – Risco de perda total do capital

Se uma operação alavancada se mover fortemente contra o trader, com uma notícias de alto impacto,por exemplo, ele pode perder todo o capital investido e ainda ficar com dívidas pendentes.

3 – Controle emocional durante a perda

As pessoas tendem a valorizar mais a perda do que o ganho, conforme estudos realizados pelo renomado psicólogo e economista Daniel Kahneman.

Na maior parte das vezes, operações perdedoras no day trade começam pequenas, mas o acesso a uma quantidade exagerada de margem levam ao trader a cometer o erro de “consertar” a operação fazendo o famoso preço médio,que consiste em comprar ou vender mais um ativo que está indo contra a posição.

Como já explicamos em outro artigo aqui no blog, esse método pode funcionar por dias,semanas ou até meses, porém, quando dá errado acaba levando todo o ganho realizado.

Essa aversão à perda e falta de disciplina para stopar operações foge à regra da técnica e passa a entrar na seara do mindset do trader, que também precisa estar alinhada.

Como utilizar a alavancagem de forma responsável?

Para ter sucesso no day trade se beneficiando da alavancagem para potencializar resultados, as seguintes premissas são necessárias:

1 – Investir em conhecimento

Antes de depositar dinheiro na corretora e operar alavancado, é imprescindível que um aspirante a trader busque conhecer como o mercado financeiro funciona, estudando fundamentos macroeconômicos, análise técnica ou estratégias de leitura de fluxo de ordens.

2 – Prática em conta de simulação

Hoje, os simuladores disponíveis em plataformas de day trade espelham as negociações em tempo real. Essa é uma ótima forma do trader iniciante se familiarizar com a dinâmica do mercado de uma maneira didática e prática.

Assim, é possível sentir os potenciais da alavancagem, tanto no ganho, como na perda, sem arriscar nem 1 real do capital. Outro ponto positivo é conhecer o funcionamento das ordens stop-gain e stop loss, principalmente a última que limita as perdas.

3 – Definir um plano de trading

Um plano de trading consiste em estabelecer regras rígidas de gerenciamento de risco definindo metas de ganhos e limites de perdas máximas.

Hoje, só não tem um bom gerenciamento de risco quem não quiser, pois as plataformas contam com mecanismos de trava quando os limites de perda são atingidos. Assim, o trader não consegue aumentar sua exposição e acaba sendo obrigado a zerar sua perda.

4 – Não usar alavancagem máxima em toda operação

O sentimento de ganância e soberba quando o trader está há muitas operações positivas podem levá-lo a negligenciar os riscos da alavancagem, abrindo operações alavancadas a todo momento, mesmo em dias que o mercado não está dando boas oportunidades.

Nesses dias que começam as operações com perdas pequenas, não aceitar em um primeiro momento, e acabam se tornando prejuízos fora do planejado.

Conclusão

A alavancagem tem papel crucial nas operações day trade, pois permite auferir lucros maiores com as pequenas oscilações do mercado, no entanto é preciso que o trader esteja em alta performance, tanto em conhecimento técnico, como estado psicológico para ter a disciplina de zerar operações potencialmente perdedoras.

Ao fazer uso consciente dessa ferramenta, de acordo com o capital disponível para operar e com uma estratégia pelo menos 60% vencedora, o day trader tem tudo para alcançar o sucesso nesse tipo de operação de curto prazo.

Espero ter agregado mais uma vez para o seu conhecimento no mercado financeiro!

Até a próxima!